根据中国半导体行业协会统计,2016年中国集成电路产业销售额达到4335.5亿元,同比增长20.1%。在集成电路的3个环节设计、制造、封测中,设计业销售额为1644.3亿元,同比增长24.1%;制造业销售额1126.9亿元,同比增长25.1%;封装测试业销售额1564.3亿元,同比增长13%。

在集成电路的三大环节中,制造和设计领域,中国和世界顶尖水平的差距是存在鸿沟的,中国在制造领域最弱小,而在封装测试环节发展得最好。在设计领域,中国的DRAM、GPU、NAND FLASH,功率半导体等大批不同种类的芯片设计都还从来没有设计出能占有不可忽视市场份额的产品,哪怕是华为海思的处理器,市场份额也不到10%。在制造领域,中芯国际还在为28nm HKMG高端制程量产苦苦努力的时候,台积电2018年都要量产7nm了,3nm已经在研发了。

而在封装领域,我国企业技术水平和世界一流水平已经不存在代差,体量已经进入世界前三位,且发展速度显著高于其他竞争对手。2012年,中国集成电路封装测试业的收入仅为805.68亿元,2016年变为1523.2亿元,是2012年的1.89倍。

而且在国家科技重大专项“极大规模集成电路制造装备及成套工艺”基金的支持下,封装测试设备也在迅速国产化。像集成电路后道封装用的光刻机,上海微电子公司的500系列步进投影光刻机已经占到了国内市场的80%以上的份额。

图2为2017年中国“极大规模集成电路制造设备及成套工艺”给予补助的部分集成电路封装产线生产设备研发项目。

目前国内集成电路封装已经形成了四大领军企业:长电科技、通富微电、华天科技和晶方科技。

根据《中国电子报》的报道,按照封测行业不完全统计,2016年国内的集成电路产品中,中高端先进封装的占比约为32%,在长电科技这样的主要封测企业的集成电路产品中,先进封装的占比已经达到40%~60%的水平。

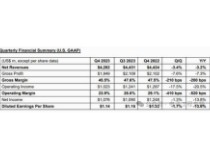

我们来看下全球格局,2016年的全球封装测试十强企业,中国大陆有3三家,也就是除了晶方科技外,长电科技,通富微电,华天科技都在世界前十的行业。

其中长电科技世界第三,2018年预计营收32.3亿美元,市占率11.9%;天水华天世界第六,预计营收10.56亿美元,市占率3.9%;通富微电世界第七,预计营收9.1亿美元,市占率3.3%。

这三家企业就占了全球份额的19.1%。需要说明的是,上图是仅仅列举了各个企业封测部分的营收,例如排名第一的日月光,其实还有EMS(电子代工)业务。

从两个数据看中国封测行业的实力,最大的长电科技和全球第一大封测企业台湾日月光相比,长电科技的营收是日月光的62%,差距非常小了。

我们再看增速,全球封测十强2017年的预计增长率只有四家超过10%,中国大陆的三家全部在10%以上。其中长电科技12.5%,台湾力成26.3%,天水华天28.3%,通富微电32%。

除了大陆三强以外,只有台湾力成,因为搭上了美光内存的快车,而得到迅速发展。

2016年底大陆紫光集团曾经想收购台湾力成的股份,力成董事会已经通过,可惜由于台湾岛内反大陆气氛浓郁,投资审核一直不过关,力成只能宣布终止。

按照地区分的话,前十名台湾有5家,中国大陆3家,美国1家,新加坡1家,按照市占率分的话,台湾为40.8%,中国大陆为19.1%,美国为15%,新加坡2.5%。在市场份额上,中国已经总体超过了美国、日本和欧洲,排在第二位。

中国封测产业的快速崛起,最重大事件还是长电科技接近3年前的收购。总体来说,依靠收购,中国公司完成了大逆袭和跨越式发展,而目前全球大收购已经接近尾声,封测产业竞争已经进入短兵相接阶段了。

2015年初,长电科技宣布对全球排名第四的STATS ChipPAC Ltd(S24.SG(星科金朋)进行要约收购。这是一个“蛇吞象”式跨境要约收购。星科金朋是新加坡上市公司,2013年末资产总额143.94亿元,全年实现营收98.27亿元,而长电科技同期资产仅为75.83亿元,营收51.02亿元。星科金朋的规模大致两倍于长电科技,后者花费47.8亿元收购前者无异于“蛇吞象”式并购。

此次收购受到了来自国家的支持,7.8亿美元全部是现金,而且里面长电科技出资仅为2.6亿美元,另外国家集成电路产业基金出资3亿美元,中芯国际的子公司出资1亿美元,中国银行贷款1.2亿美元。可以说是借国家的力量进行战略收购。

收购的结果,中国排名第一、全球排名第六的长电科技一举将全球行业排名第四的星科金朋纳入囊中,第六+第四,长电科技在全球半导体行业的排名也进入前三,是一场扎扎实实的战略并购,获得了在台湾,韩国,新加坡的多个工厂以及全部先进技术。

值得一提的是,由于台湾对陆资收购台湾先进工厂严防死守,结果长电科技不得不剥离了星科金朋的台湾工厂资产,可见台湾对大陆先进工业的提防程度。

当然,后续芯电半导体(中芯国际全资子公司)继续收购了长电科技股权,图4为2017年12月的股权结构,中芯国际是第一大股东,江苏新潮科技第二,大基金第三。长电科技事实上已经成为国家队的一员,而国家队的入主就是源自于2015年的收购。

从长电科技的收购,可以看出国家大基金对我国集成电路产业的助力程度,大基金的成立极大的促进了我国集成电路产业的发展。同样通过收购完成实力迅速扩张的还有江苏通富微电,通富微电2017年第一季营收达14.46亿元,相较去年同5.92亿元增长144.41%;相较去年同期0.31亿元增长102.33%。

公司营业收入和净利润为什么突然增长这么快?主要系公司完成了收购AMD苏州及AMD槟城两家工厂各85%股权交割工作,合并报表范围较去年同期增加所致。实际上,通富微电能够收购AMD公司的工厂,也说明了在这个产业中国公司的快速发展。

天水华天科技也于2014年12月与美国FCI公司签署了《股东权益买卖协议》,2015年完成股权交割。公司旗下的封装测试产品有12大系列200多个品种,集成电路年封装能力达到100亿块。

华天科技2017年上半年营收为33.12亿元,同比增加33.67%,归属上市公司股东的净利润2.55亿元,同比增加41.67%。

有意思的是,华天科技是甘肃省天水市的公司,远离中国先进地区,这家地处边远地区的公司居然成为了中国第二大,世界第六大的世界级集成电路封测企业,当然其主要研发仿真平台主要在西安,另外还有昆山厂。

目前来说,全球能够进入中国公司收购视线的规模大点的集成电路封测公司,可能只剩下新加坡UTAC(联测)公司了,换句话说,依靠并购实现大规模增长的时代差不多过去了,以后还是要实打实的进行竞争。

同时,竞争对手也在合纵连横,典型的排名世界第二的美国安靠公司2015年12月30日完成对世界第六的日本J-Device公司100%股权收购,2016年合并财务报表,安靠公司的世界市场占有率因此从2014年的大约11%上升到了2016年的15%左右。

日本公司也基本退出了集成电路封测领域,这也反应了日本在集成电路产业的不断衰退。

当然,更为重要的是世界排名第一的日月光和世界排名第三的硅品在2016年6月30日宣布的合并,由于这大大的威胁到了中国大陆封测产业,因此在中国商务部反垄断审核的时候,经过长时间考虑,终于在2017年11月24日有条件通过,并且就在11月24日当天晚上硅品公司发布公告,董事会决议出售子公司硅品科技(苏州)公司30%股权,交易总金额人民币10.26亿元(约合新台币46.75亿元),交易相对人为中国大陆紫光集团。

可以合理猜测,硅品公司是以出售部分股权给大陆国家队为代价,获得合并被批准。这被视为是一场交易。日月光和硅品的合并,预计2018年就能完成,合计全球市场占有率为29.1%,到时候国内公司将会面临更大的竞争压力,毕竟最大的长电科技市占率也才11.9%。

这一些列的收购完成后,形成了台湾,中国大陆,美国三强的局面。

这其中,美国安靠发展速度是最慢的,而且规模是最小的;更重要的是,集成电路设计业和制造业在逐渐向东亚集中,例如台积电、联电、中芯国际、三星、海力士等,因此安靠的竞争形势较为不利。

以后主要还是中国大陆企业和台湾企业的竞争。

预计中国大陆集成电路本土封测企业将会继续高速增长,为什么?以长电科技为例,第一点是技术上的差距已经逐渐拉平,中国产业升级呈现非常明显的规律,一旦技术差距被抹平,基本就是份额大幅提升的时候。实际上今年以来大陆各大封测公司的超高增速都证明了这一点。大陆和台湾企业在技术上已经不存在代差。

长电科技的封装技术专利数量,在中国和美国都是同行业第一位,其中先进封装技术专利超过了67%。一家中国公司在美国申请专利数量排在全球同行第一位,这是非常罕见的。

图5为2017年5月研究机构Yole Développement发布的《先进封装产业现状-2017版》报告,在先进封装晶圆(区别于传统封装方式)份额方面,长电科技以7.8%超过日月光、安靠(Amkor)、台积电及三星等,成为全球第三,仅次于英特尔和硅品。

报告指出,在2016~2022年期间,在先进晶圆封装领域,Fan-out(扇出型)是增长速度最快的先进封装平台,增长速度达到了36%,紧随其后的是2.5D/3D TSV平台,增长速度为28%。

至2022年,扇出型封装的市场规模预计将超过30亿美元,而2.5D/3D TSV封装的市场规模到2021年预计将达到10亿美元。

也就是说,Fan-out技术将在先进晶圆封装技术中逐渐成为主流。而长电科技在公司财务报告里面非常清楚写明——“封装技术领先:Fanout(eWLB)和SiP成为本公司两大先进封装技术的突出亮点,不仅在技术上而且在规模上都处于全球领先地位。”

长电科技这么说是有底气的,他们是全球第一家量产12英寸晶圆Fan out技术的厂家。另外,Sip技术就是系统级封装,将多种不同功能的芯片封装到同一个封装。高阶Sip技术的导入,2017年上半年长电科技韩国实现了营业收入16.44亿元人民币,尽管净利润仍为亏损的-6,818.11万元,但与上年同期建设期相比减亏3,882万元。

由于韩国两大半导体公司就是三星和海力士,收购星科金朋后,长电科技事实上已经成为三星或者海力士的供应商。

同时,长电科技也将高端SIP技术往国内本部工厂进行转移。通过收购获得了先进技术和国际客户,这是值得的。

但是,国外子公司减亏仍然是长电科技面临的重任,目前长电科技依然是国内盈利,国外亏损的模式,不过总体趋势是盈利在大幅改善,一旦国外工厂的巨亏实现扭转,长电科技将会迎来高利润率时代。

这也是对国内封装企业看好的第二个原因,他们已经不只是依赖国产集成电路设计和制造的发展,同时也拥有了大量国际客户,国际也在不断增长,实际上,高通公司也投资了中芯长电。

第三点,国产封测厂家不仅已经在体量上形成了规模效应,而且在战略上以长电科技为首已经融入了国家队,组成了兵团作战体系,从第一大股东和第三大股东分别是中芯国际和大基金就可以看出来,像长电科技的发展,必然会得到来自中芯国际的强有力的支持,你是中芯国际,封装订单会优先给长电科技,这会产生制造和封装良好的联动效应。

在国家队的安排下,中国的封测企业还开始进行组团研发,中科院微电子所和封测产业龙头企业长电科技、通富微电、华天科技、深南电路、苏州晶方等9家单位共同投资建立的华进半导体封装先导技术研发中心,共同开展系统级封装/集成先导技术研究,研究领域包括2.5D/3D硅通孔(TSV)互连及集成关键技术、晶圆级高密度封装技术、SiP产品应用以及与封装技术相关的材料和设备的验证、改进与研发。

目前已建成完整的12英寸(兼容8英寸)中道工艺生产加工平台和微组装平台、拥有两个工程类研发中心和三个公共技术服务平台,具有12英寸晶圆TSV制造技术能力和细节距微凸点制造能力以及先进封装微组装能力,同时具备芯片的前端测试和可靠性分析能力,以及先进封装设计仿真能力。

第四点:国产集成电路的设计和制造发展,也可以让国产封测厂家从中受益。

可以说,芯片三大业务中的封测业务,按照2017年中国本土封测企业远超世界平均水平的13%增速,到2020年将会占全球市占率的30%以上,在随后两三年将会超过台湾成为全球第一,成为集成电路制造三大部分中第一个登顶的领域。

- 关键词:半导体产业 封测行业 国产替代

- 浏览量:6115

- 来 源:知乎

- 编辑:马致远

- 声明:凡本网注明" 来源:仪商网"的所有作品,版权均属于仪商网,未经本网授权不得转载、摘编使用。

经本网授权使用,并注明"来源:仪商网"。违反上述声明者,本网将追究其相关法律责任。

本网转载并注明自其它来源的作品,归原版权所有人所有。目的在于传递更多信息,并不代表本网赞同其观点或证实其内容的真实性,不承担此类作品侵权行为的直接责任及连带责任。如有作品的内容、版权以及其它问题的,请在作品发表之日起一周内与本网联系,否则视为放弃相关权利。

本网转载自其它媒体或授权刊载,如有作品内容、版权以及其它问题的,请联系我们。相关合作、投稿、转载授权等事宜,请联系本网。

QQ:2268148259、3050252122。 -

-

电子测量仪器市场深度剖析:现状、趋势与展望市场分析|2025-04-25

电子测量仪器市场深度剖析:现状、趋势与展望市场分析|2025-04-25 -

多家上市仪器仪表公司业绩快报出炉,谁是业绩增速王?市场数据|2025-02-28

多家上市仪器仪表公司业绩快报出炉,谁是业绩增速王?市场数据|2025-02-28 -

利润暴涨500%!12家国产传感器公司发布业绩预告,哪条赛道最给力市场数据|2025-02-09

利润暴涨500%!12家国产传感器公司发布业绩预告,哪条赛道最给力市场数据|2025-02-09 -

预计2024年全球半导体设备销售额创新高,中国占比约32%市场数据|2024-07-17

预计2024年全球半导体设备销售额创新高,中国占比约32%市场数据|2024-07-17 -

晶圆代工,战火蔓延|半导体市场逐渐复苏行业前瞻|2024-06-25

晶圆代工,战火蔓延|半导体市场逐渐复苏行业前瞻|2024-06-25 -

机构称2024年首季全球硅晶圆出货总量下滑5%市场数据|2024-05-07

机构称2024年首季全球硅晶圆出货总量下滑5%市场数据|2024-05-07 -

瞭望丨日本芯片能“复燃”吗?行业前瞻|2024-04-28

瞭望丨日本芯片能“复燃”吗?行业前瞻|2024-04-28 -

2030年全球功率半导体的市场规模将达到550亿美元市场数据|2024-03-19

2030年全球功率半导体的市场规模将达到550亿美元市场数据|2024-03-19 -

市场将迎周期性回暖,2024年全球半导体市场四个预判市场分析|2024-02-21

市场将迎周期性回暖,2024年全球半导体市场四个预判市场分析|2024-02-21 -

2024年半导体产业走势如何?德州仪器、意法半导体发布预警市场分析|2024-01-28

2024年半导体产业走势如何?德州仪器、意法半导体发布预警市场分析|2024-01-28